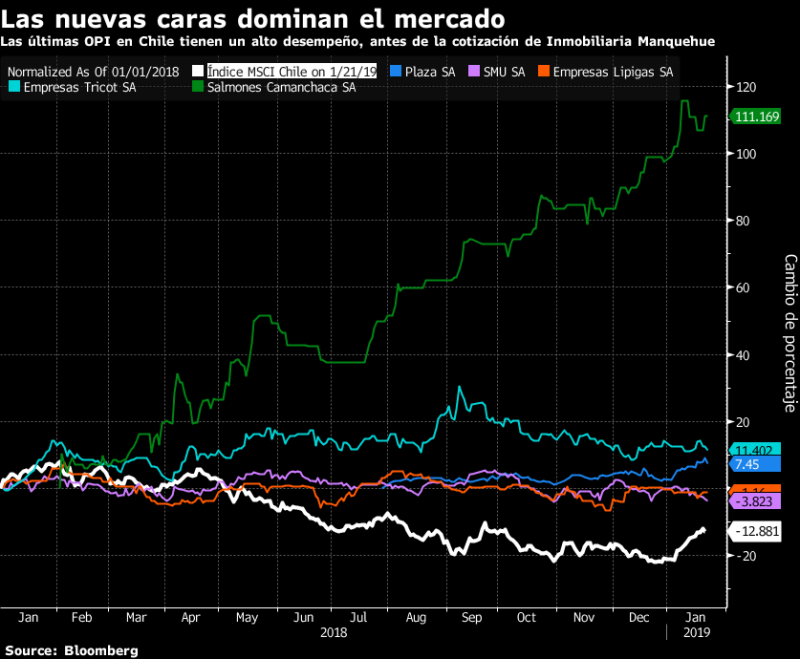

Fuente: Bloomberg sobre apertura en bolsa de Inmobiliaria Manquehue: “Es un abrebocas para inversionistas”

La constructora de viviendas detrás de la primera oferta pública inicial del año en Chile planea abrir el apetito de los inversores por el crecimiento en la industria de la construcción del país.

La constructora de viviendas detrás de la primera oferta pública inicial del año en Chile planea abrir el apetito de los inversores por el crecimiento en la industria de la construcción del país.Inmobiliaria Manquehue, una constructora de bienes raíces con sede en Santiago, planea recaudar alrededor de US$22 millones a través de la venta de 88,7 millones de nuevas acciones que utilizará para desarrollar nuevos proyectos. Los accionistas actuales también están aprovechando la oferta para retirar dinero mediante la venta de 133 millones de acciones que tienen actualmente. La empresa es controlada por la familia Rabat Vilaplana. Entre sus accionistas se encuentra Teresa Solari, miembro del grupo accionista controlador del minorista SACI Falabella.

Manquehue está ofreciendo a los inversionistas la oportunidad de apostar a la demanda de vivienda, ya que actualmente cuenta con 22 proyectos inmobiliarios en o cerca de la capital, Santiago, que podrían venderse por un total de 28,1 millones de Unidades de Fomento, o US$1.150 millones. La compañía espera cerrar este año con ventas por US$148 millones, que deberían aumentar a US$233 millones para 2022, según un prospecto publicado en el sitio web del regulador de valores de Chile.

“La ventaja de Manquehue es que desarrollan proyectos para segmentos de ingresos menos sensibles a una posible desaceleración”, asegura Guillermo Araya, jefe de investigación de capital en la correduría Renta4. El proyecto emblemático de Manquehue es el desarrollo urbano de Piedra Roja, al norte de Santiago, donde las casas tienen un valor promedio de US$650.000.

Los múltiplos de valoración para otros constructores de bienes raíces son altos, lo que aumenta el atractivo de una OPI de Manquehue, afirma Araya. De acuerdo con datos compilados por Bloomberg, las acciones de construcción y bienes raíces en Chile se cotizan a una relación mediana de precio a ganancias de 20,1 veces, en comparación con la mediana de 14,8 veces de hace un año.

Mientras tanto, ha habido algunas señales de que este es el momento de hacer la OPI, antes de que se cierre su ventana de oportunidad, ya que la actividad de la construcción en Chile se está desacelerando. El índice de actividad de construcción Imacon subió 0,7 por ciento en noviembre, el crecimiento más bajo de los últimos 12 meses, según un informe de la Cámara de Construcción del país. Manquehue declinó hacer comentarios para esta historia.

Las acciones de Manquehue pueden llegar a 325 pesos por acción para fines de este año, según una nota de Araya de Renta4, en la que recomendó pagar hasta 275 pesos por acción en la OPI. El diseño de la oferta comenzó el 22 de enero y finalizará el 24 de enero, con las acciones adjudicadas y el precio final programados para el 25 de enero.

Dependiendo del éxito de Manquehue, podrían seguir otras OPI. “Las últimas dos semanas han sido positivas para el mercado local, ya que hay menos aversión al riesgo y mucha liquidez, ante el interés de los inversionistas en alternativas para invertir”, asegura Pamela Auszenker, jefe de investigación de capital en la correduría BCI Corredor de Bolsa. “Podríamos ver más actividad de OPI”.

La gran prueba del apetito de los inversionistas en Chile será la OPI de Cencosud Shopping SA, la unidad de bienes raíces comerciales del minorista Cencosud SA, prevista para abril. Cencosud Shopping planea vender 547 millones de acciones para reducir su deuda.

Nota Original: Homebuilder Whets Investor Appetite in Chile’s First IPO of 2019

–Con la colaboración de Drew Singer.

Reporteros en la nota original: Eduardo Thomson en Santiago, ethomson1@bloomberg.net; Maria Jose Campano en Santiago, mcampano@bloomberg.net

Editoras responsables de la nota original: Courtney Dentch, cdentch1@bloomberg.net, Sebastian Silva

For more articles like this, please visit us at bloomberg.com

©2019 Bloomberg L.P.

El Establo (+56) 2 2738 8533

El Establo (+56) 2 2738 8533

Últimos Comentarios