80% sería el máximo de crédito hipotecario que estarían dispuestos a cubrir los bancos.

80% sería el máximo de crédito hipotecario que estarían dispuestos a cubrir los bancos.Por estos días las inmobiliarias han activado sus contactos con la banca para analizar cómo impactará a la industria la normativa de la Superintendencia de Bancos e Instituciones Financieras (SBIF) que regula las provisiones por riesgo de crédito para bancos y que entrará en vigor en enero de 2016.

¿Qué significará esto en la práctica? Si los bancos no se resguardan bien frente al riesgo de no pago de sus clientes, tendrán que hacer mayores provisiones.

La SBIF en su momento señaló que los impactos para las entidades financieras serán “acotados”, pues los que tienen mayor desacople en sus provisiones respecto al modelo estándar que propuso la SBIF ya efectuaron sus provisiones hipotecarias adicionales, que con la nueva norma tendrán que ser provisiones efectivas (que impactarán en resultados).

No obstante, desde la industria tienen otra visión. Según altas fuentes de entidades financieras, el mayor provisionamiento implicará que las instituciones impongan más restricciones para créditos hipotecarios y que dejen de prestar el 90% de un crédito hipotecario, por lo que exigirán más pie, lo que impactará directamente a quienes tengan menos capacidad de ahorro, principalmente el segmento en torno a las 2.000 UF.

Ahí entra al ruedo la industria inmobiliaria, que vería como su demanda en sectores medios caerá al exigirles mayor pie.

Un ejemplo de ello es lo que comenta Encarnación Canalejo, gerenta general de la inmobiliaria Pilares de Socovesa. La ejecutiva explica que en la industria inmobiliaria están viendo esta normativa “con una preocupación doble, por los criterios que se están estableciendo para el financiamiento a largo plazo de las empresas inmobiliarias y constructoras, y por otro lado, por el financiamiento para los créditos hipotecarios que pidan nuestros clientes”.

El impacto en grupos emergentes

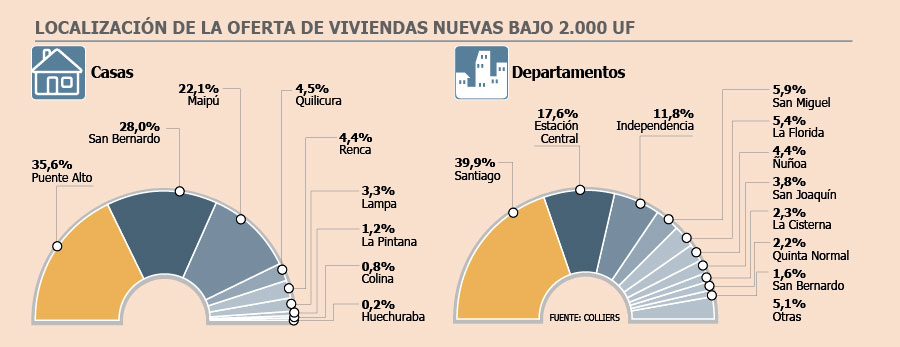

De acuerdo a Carolina Arrau, gerenta de estudios de Colliers, esta normativa golpeará significativamente al segmento que concentra la mayor oferta habitacional nueva (56%), que se ubica bajo las 2.000 UF.

Canalejo, en tanto, revela que los bancos han advertido que esta norma podría dificultar financiamiento y “eso ha despertado nuestra inquietud (…) Hay un capítulo de la norma que habla del factor de provisión aplicable según morosidad, donde se ve que a partir de un financiamiento de 80% en créditos hipotecarios, los factores se disparan de manera sustantiva (alrededor de ocho veces)”.

Lo anterior, explica Canalejo, generaría “una menor oferta de créditos hipotecarios en volumen de recursos, el costo de crédito hipotecario sería más alto porque –según nos han dicho los bancos- lo tendrían que traspasar a las tasas”.

Mientras tanto, en la Asociación de Bancos e Instituciones Financieras (ABIF) confirman que “este es un tema muy importante para el sector y actualmente está siendo materia de análisis”.

Lobby

Según indica Cristián Armas, presidente de Empresas Armas, en el gremio sectorial, encabezado por la Cámara Chilena de la Construcción (CChC), están haciendo las gestiones para reunirse con Hacienda para plantearles sus reparos por los efectos de la normativa (ver entrevista express).

Fuentes de la industria sostienen que al menos la SBIF, no ha dado señales de echar pie atrás, pues la norma estuvo en consulta durante 2014 y ya se escuchó a la banca.

BancoEstado: el más afectado

Pero no sólo las inmobiliarias parecen ser las más golpeadas, BancoEstado, por ejemplo, también se vería perjudicado, según dicen en la industria. Esta afirmación se sostiene en que esta institución es la que posee la cartera hipotecaria más grande y la norma le exige más provisiones y, en particular en el banco público, las garantías estatales en casos de subsidios significarán mucho dinero respecto a los modelos propios de provisiones que se tenían.

Cercanos a la entidad estatal indican que en la firma ya están procesando los datos para dar a conocer una visión más detallada del impacto de la norma y planteárselo al regulador. Critián Armas, presidente de Empresas Armas: “Es dramática la situación. Se afectará a los grupos emergentes”

Critián Armas, presidente de Empresas Armas: “Es dramática la situación. Se afectará a los grupos emergentes”

-¿Cómo afectará la norma a las inmobiliarias?

-El problema es que las clases emergentes, que son sujetas a subsidios, con mucha suerte son capaces de juntar un pie de 10% para una vivienda de 1.500 UF. Con este cambio de normativa, esas familias tendrán que juntar más de $ 7 millones de pie para esa vivienda en vez de unos $ 4 millones. En Perú se hizo algo similar en 2014 y las ventas en segmentos emergentes bajaron casi 80%.

-¿Cuánto podría impactar en Chile?

-Las ventas podrían bajar mucho también. Es dramática esta situación. Es un problema social y va a afectar a los grupos emergentes, los que vienen recién saliendo de la pobreza.

-¿Cuál cree es la motivación para publicar esta norma?

-El mismo gobierno tiene que darse cuenta del daño que se está haciendo a sí mismo. Esto tiene que modificarse, a menos que haya algo que no sepamos y no se haya comunicado al mercado.

-¿Quiénes tienen que solucionar este problema?

-Hacienda. Estamos empezando a hacer las gestiones para reunirnos con ese ministerio en algún momento.

-¿Se han juntado con los bancos?

-Ya nos juntamos como gremio (CChC) con todos los bancos, les manifestamos que estamos muy asustados. Empezamos una serie de reuniones con las áreas de riesgos para que nos cuenten su visión. Hoy en día, este es el tema que más le está preocupando al gremio inmobiliario.

El Establo (+56) 2 2738 8533

El Establo (+56) 2 2738 8533

Últimos Comentarios